在全球油市需求前景蒙阴之际,供应端的紧张情绪暂时提供了支撑。

当地时间8月12日,欧佩克在月度报告中预计,2024年全球石油需求将增长211万桶/日,低于上月预期的增长225万桶/日,这是欧佩克自2023年7月公布今年石油需求增长预测以来首次下调。欧佩克还将明年的需求增长预测从之前的185万桶/日下调至178万桶/日。

尽管欧佩克月报释放了不利信号,但市场担忧中东冲突可能导致全球原油市场供应紧张。7月31日,巴勒斯坦伊斯兰抵抗运动(哈马斯)政治局领导人伊斯梅尔·哈尼亚在伊朗首都德黑兰遇袭身亡。据央视新闻报道,美国高级官员8月12日称,伊朗“或在本周内”对以色列发动“重大”袭击。伊朗政府表示,伊朗有权回应“侵犯者”。

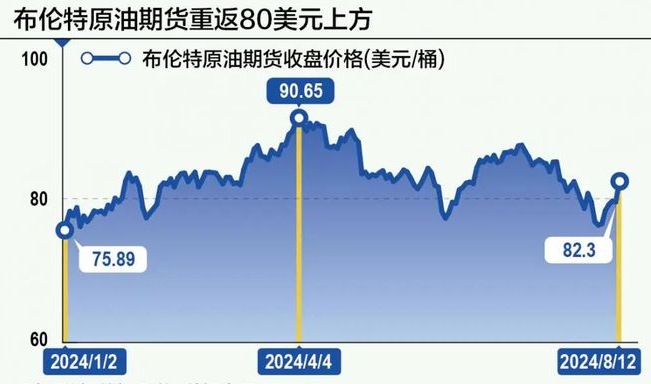

受中东紧张局势影响,8月12日,油价跳涨逾3%,连续五个交易日上涨。布伦特原油期货上涨3.3%,收于每桶82.30美元。美国原油期货上涨4.2%,收于每桶80.06美元。不过,中东局势对油价影响的持续性仍要打上问号。

欧佩克罕见下调需求增长预测

在全球经济放缓等因素影响下,欧佩克罕见下调了今明两年全球原油需求增长的预期。

金联创原油分析师韩正己对21世纪经济报道记者表示,在美国独立日后,欧美地区的夏季出行率远低于往年,一方面受到气温过高的抑制,另一方面民众的消费欲望相对较低,因此不排除可能出现旺季不旺的情况。加上近期市场对于亚洲地区能源需求前景的担忧也在逐渐升温,因此欧佩克下调需求整体来看是对于主要经济体的消费量不及预期的调整。

官方层面,欧佩克也解释称,需求小幅下调反映了2024年第一季度和某些情况下第二季度的实际数据,以及对2024年主要经济体石油需求增长的预期减弱。

石油行业高级经济师朱润民对21世纪经济报道记者分析称,这属于正常下调,之前的需求增长预测脱离实际,几乎没有被市场接受。此次下调释放的信号是欧佩克+正在逐渐接受现实,正在逐渐与实际需求增长靠近。

虽然欧佩克+下调今明两年全球石油需求预测,但仍远高于其他机构的预期。目前全球各大机构对2024年石油需求增长的预测存在很大分歧,欧佩克的预测仍处于行业最高水平,远高于国际能源署(IEA)的预测。

8月13日,IEA最新公布的月报显示,2024年石油需求增速预计将达到97万桶/日,与7月预测持平,仅为欧佩克预期的一半。2025年石油需求增速预计将达到95万桶/日,略低于此前预测的98万桶/日。

即使在欧佩克下调需求增长预测后,今年211万桶/日的需求增长预期仍远高于2019年之前的140万桶/日的历史平均水平。尽管与去年相比,今年夏季驾驶季节开始较慢,但由于公路和空中交通状况良好,运输燃料需求预计将保持稳定。

恢复产量计划陷入两难局面

在需求前景疲软之际,欧佩克+10月恢复部分产量的计划陷入两难局面。

欧佩克+目前每天减产586万桶,约占全球需求的5.7%,其中包含欧佩克+成员国按约定分摊的366万桶/日减产指标,以及一系列国家自愿减产220万桶/日。

今年6月,欧佩克+同意将366万桶/日的减产措施延长一年至2025年底,并将220万桶/日的自愿减产行动延长三个月至今年9月底。不过,欧佩克+将在今年10月至2025年9月的一年时间内逐步取消220万桶/日的自愿减产举措。

欧佩克+仍有一个月的时间来决定是否从10月份开始恢复部分产量,将在未来几周研究油市数据。在本月早些时候的会议上,欧佩克+表示可能会根据市场条件“暂停或逆转”恢复部分产量。

建信期货能源化工高级研究员李捷对21世纪经济报道记者表示,沙特对油价诉求较强,若届时出于对需求的悲观预期油价再度大幅下跌,不排除沙特再度联合部分欧佩克+成员国重新减产或自行展开减产的可能性。

另一方面,此轮减产始于2022年,持续时间较长,对相关国家的财政收入产生了较大影响。例如,沙特第二季度财政赤字超过40亿美元,石油产量和油价下跌的双重打击给沙特的国家财政带来了压力。

如果油市基本面不大幅恶化,欧佩克+或按计划恢复部分产量。俄罗斯副总理诺瓦克表示,目前的油价水平对俄罗斯和市场其他参与者来说都是适宜的,油市供需仍保持平衡。从第四季开始,如果供需平衡,部分恢复产量是可能的。

在朱润民看来,需求增长趋软是必然的,其中既有趋势性的因素,也有周期性的因素,石油消费高增长时代已经过去,但未来持续增长的总趋势依然没有改变的迹象。在当前形势下,欧佩克+10月恢复部分产量的确面临压力,但应该还处于其可以承受的范围之内。即使后续需求增长持续弱于预期,只要全球经济不出现严重滑坡,人类对石油依然存在依赖性,欧佩克+的剩余产能仍然将逐渐消化。

韩正己分析称,沙特与俄罗斯此前表态,必要时欧佩克+将改变产量政策。沙特能源部长阿齐兹表示,如果市场走软,欧佩克+可以暂停或者逆转恢复产量。此外,诺瓦克也表示,欧佩克+会议后油价下跌是由投机因素和对已达成协议的误读造成的,欧佩克+已准备好迅速应对市场的不确定性。但由于此前欧佩克+会议未对产量政策进行调整,因此预计欧佩克+仍将在10月按计划开始逐步恢复产量,但具体产量变化有待观察。

从数据上看,欧佩克月报显示,7月实际产量已经略有增加,欧佩克+石油产量为4090万桶/日,比6月份增加了11.7万桶/日。欧佩克12个成员国7月份的石油日产量为2675万桶,比6月份增加了18.5万桶,其中沙特、伊拉克和伊朗的产量增加,而利比亚的产量下降。

此外,欧佩克+中的非欧佩克国家7月份的日产量为1416万桶,比6月份减少了6.8万桶,其中俄罗斯、哈萨克斯坦和南苏丹的日产量均有所下降,俄罗斯的石油产量从6月份的911.5万桶/日下降至7月份的908.9万桶/日,减少2.6万桶/日。不过根据欧佩克+设定的目标,俄罗斯7月份的产量本应减少11.1万桶/日至897.8万桶/日。

需求层面,欧佩克报告预计,第四季度对欧佩克+石油的需求为4380万桶/日,这在理论上为欧佩克+恢复部分产量留出了空间。

地缘冲突会否引爆油市?

在油市需求阴霾和潜在的恢复产量计划构成利空之际,地缘冲突推动8月12日国际油价大涨逾3%。

朱润民分析称,最近几天,围绕以色列、伊朗、美国等国的地缘政治紧张局势有升级的迹象,对国际原油价格的驱动的确是非常显著的,而且一旦事态进一步恶化,极端情况下爆发大规模的区域性战争,对全球石油供应的冲击将是灾难性的。当然,迄今为止,涉事各方仍处于克制状态,努力避免灾难发生。

从过往历史事件来看,地缘政治对全球石油供给的影响大多是短暂的,但持续时间长的也长达数年,甚至提前诱发油市周期性的变化,由相对宽松转向相对紧张状态。如果以色列、伊朗爆发局部战争,再加上美国涉入其中,可能提前触发全球石油供需紧张状态,导致国际原油价格在相对较长时间内高位运行。

在韩正己看来,目前市场对于中东地区的担忧主要集中在伊朗及其代理人可能袭击以色列,以报复哈尼亚上月末在德黑兰被杀。根据美国和以色列高级官员的表态,伊朗目前的行动与其今年4月对以色列发动前所未有的袭击之前采取的措施类似,那么此次事件对油价虽然会起到提振效果,但参照4月份时的情况,此次利好支撑持续时间预计有限。但如果伊朗或美国深度参与当前巴以冲突,或者冲突持续扩散,那么地缘局势将进一步升温,从而支撑油价上涨。

地缘冲突影响的持续性仍有待观察,具体取决于是否会实质性影响石油供应。李捷分析称,若不对原油供应产生实质性影响,地缘局势对油价的影响基本偏短期。比如2019年9月沙特炼厂遇袭、2020年初美国驻伊拉克大使馆遭轰炸,油价大幅冲高但数个交易日内便再度回落。最近一次为今年4月伊朗与以色列间互相试探,4月19日盘中布伦特原油主力一度涨超3美元,但两国并不希望扩大事态,油价盘中便回吐全部涨幅。从目前伊朗方面的表态来看,后续局势可能与今年4月较为类似,油价或将脉冲性走高。

整体而言,在多空力量基本势均力敌之际,油价一直在80美元附近窄幅震荡。朱润民认为,80美元/桶附近的国际原油价格是一个相对均衡的合理价格,是供给方和需求方基本都可以接受的相对可持续的价格。如果未来油价打破价格区间,向下大幅长期偏离的空间不大,即使暂时显著下行,也不会持续太长时间。向上突破则需要时间消化现有的过剩产能,地缘冲突也可能起到推波助澜的作用。

对于油价走势,李捷分析称,此前市场恐慌性交易美国衰退以及日本套息交易的反转,国际油价跟随大幅下跌。但原油市场基本面尚有支撑,近期中枢再度上行。后期来看,供应端仍然偏紧,并且俄罗斯有望超预期减产,叠加利比亚最大油田再次宣布不可抗力。需求层面,美国能源信息署(EIA)月报依然维持了去库的判断。供需继续偏多,但易受宏观面影响,预计油价波动率将有所放大,或震荡上行。

展望未来,韩正己持谨慎态度,预计短期内油价仍将保持区间震荡的态势,从传统的消费规律情况来看,8月份是全球石油需求旺季,美国EIA原油库存的连续下跌也印证了这一趋势,因此短期内需求面会对油市形成支撑作用。加上8、9月欧佩克+依然维持原油减产政策,因此原油基本面相对较为稳定,在不考虑突发状况的情况下,油价预期仍将保持区间震荡的态势。